8月5日歴代最高の下落幅-4,451円を経験した日経平均について、東証上場ETFの乖離率を記録に残しておきます。普段の取引量が多くない銘柄の乖離率はすごかったです。

国内主要指数連動ETF

投資信託と比較すると取引時間中にもリアルタイムで取引できる点があげられるETFゆえ、暴落時にピンポイントで落ちるナイフを掴みに行くことができそうです。しかし、事後的に確認した限り、今回の暴落時は、取引価格と対象指数との乖離が大きく、そう単純なものではありませんでした。

ブログ主は、三菱UFJ投信のMAXISシリースで、国内株式の主要指数である日経平均、TOPIX、マイナーなJPX日経400指数連動のETFを最小単位だけ購入して値動き確認に利用しています。これら3つのETFの8月5日の終値ベースです。

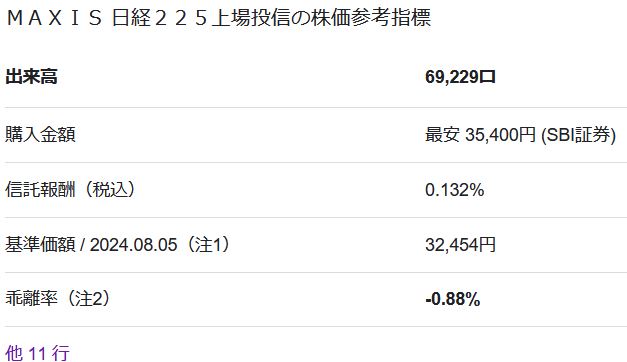

日経平均(1346)

日経平均連動のETF(1346)は、それほどひどくはない水準です。

TOPIX(1348)

TOPIX連動ETF(1348)は、3%以上、下方乖離です。

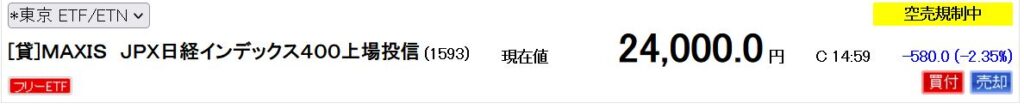

JPX日経400(1593)

JPX日経400連動ETF(1593)です。こちらは、14.83%上方乖離と凄まじい。取引時間中に安く買おうとしても出来なかった可能性が高いです。直近の取引ではこれほど大きい乖離は見られません。

他の同種のJPX日経400連動ETFで確認してみたところ、以下の通りで、やはり非常に大きな乖離の銘柄が見られます。

| ETF | 乖離率(8月5日終値) | 平均売買高(8月6日直近90日) |

| iシェアーズ JPX日経400(1364) | +11.8% | 991口 |

| ONE ETF JPX日経400(1474) | +3.56% | 155口 |

| NEXT FUNDS JPX日経400(1591) | +3.58% | 2,722口 |

| 上場インデックス JPX日経400(1592) | +13.94% | 7,715口 |

乖離率と平均売買高に明らかな相関は見られず、やはり絶対的な日々の取引量が圧倒的に少なすぎることが乖離の原因と推測されます。当たり前ですが、取引量が少ないETFには注意が必要なことがわかります。

そもそもJPX日経400指数自体マイナーですし仕方ないですし、オルカンで圧倒的知名度を誇る三菱UFJ投信のMAXISのETFシリーズでも安定しているとは言い難い状況です。

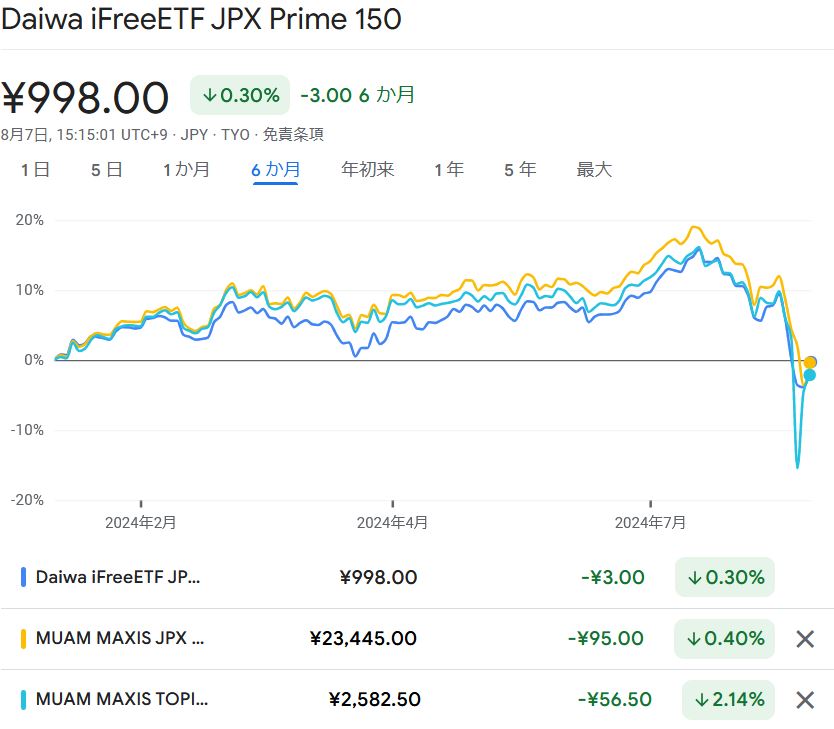

ついでに、JPX日経400に似たような指数で、昨年鳴り物入りで新設されたJPXプライム150指数連動ETFはどうだったか一緒にみておきます。

JPXプライム150連動ETF

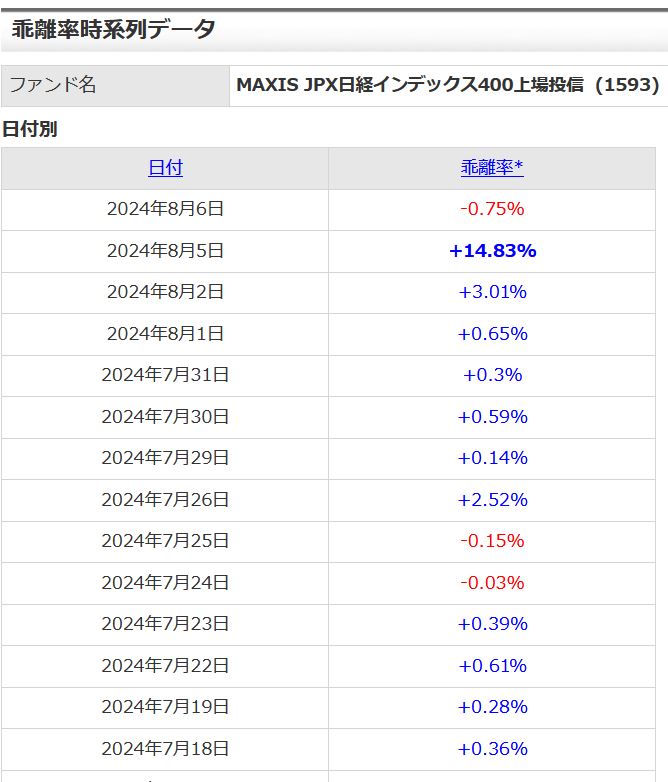

JPXプライム150連動ETFが上場されたのは2024年に入ってからのため比較のため、まず直近6ヶ月の値動きを確認します。

青=JPXプライム150連動ETF(2017) 黄色=JPX日経400連動ETF(1593) 水色=TOPIX連動ETF(1348)

指数そのものではなく、ETFでの比較かつ6ヶ月という極短期間のためあまり参考にはなりませんが、TOPIXや類似指数のJPX日経400との比較では特筆すべき動きは見られません。

| ETF | 乖離率(8月5日終値) | 平均売買高(8月6日直近90日) |

| iFreeETF JPXプライム150(2017) | 8.74% | 162,734口 |

| NEXT FUNDS JPXプライム150指数連動型上場投信(159A) | 4.06% | 42,424口 |

JPXプライム150連動投資信託は、確認する限り今のところ、ETF2銘柄のみでした。JPX日経400連動ETFよりは、相対的に売買高は多いですが、それでも絶対量は全く不十分のため、同じように対象指数との乖離が発生していました。

感想

東証上場の国内ETFは、まだ取引量が少ない銘柄が多く、取引量が少ない銘柄は、今回のように大きく指数が動くときには、指数との乖離が拡大しがちで使いづらい印象です。

鳴り物入りで新設されたJPXプライム150指数連動ETFも同じ状況です。さらに、指数そのものも既存の指数を圧倒する魅力はまだ発揮されているとは言い難く、今後に期待といったところでしょうか。

あくまでもブログ主の個人的見解ですが、オルカンなど時価加重平均型の全世界インデックスに日本株も当然組み込まれていることから、個人の資産形成だけ考えると、国内ETFや新設されたJPXプライム150指数に傾倒する必要は今のところなさそうです。

ただ、国内の株式市場、投資環境の改革は、国内経済の活性化に直結する喫緊の課題であり、関連情報は引き続き、追っかけていきたいと思います。

最後までお付き合いいただきありがとうございました。

コメント