PRESIDENT Onlineに高配当投資にかかる記事が掲載されていました。高配当に傾きかけたら何度でも読み直したいシンプルもとても良心的な記事です。

記事概要

外部リンク:PRESIDENT Online 経営コンサルが「高配当にひかれて個別株を買うのは危険」と話すワケ…そしてシニアが選ぶべき金融商品とは

高配当投資は、ゾンビのように定期的に記事にされます。株価下落局面でも、配当があるとか、投資の成果が実感できるから継続保有しやすいなど様々理由付けがなされます。

しかし、何よりも、高配当投資が魅力的に映るのは、行動経済学で言う「時間割引」(=人は「すぐ」もらえる報酬ほど、価値を大きく感じます。逆にもらえる時期が将来に先延ばしされるほど、同じ金額であっても、現時点で感じられる価値が徐々に減少していく。)の影響が大きいと思われます。

野生の頃には生存に適した人間の心理のクセが、現代では逆に作用してしまう一例であり意識してないと本能的には抗えない厄介なものです。

この厄介な「高配当投資」について、本記事では、ばっさりと結論づけています。

株式投資には株価下落のリスクがつきものです。「大儲けしたいわけではない」「安定的に配当金をもらえれば十分」というと謙虚な印象を受けますが、実はかなり高望みをしていると言えます。

個人投資家がリスクを避けて安定収入を得たいというなら、株式投資からは距離を置くのが賢明です。それより、元本・利息が保証されている債券、とくに民間企業が発行する社債への投資に注力するのはどうでしょう。

出典:PRESIDENT Online 経営コンサルが「高配当にひかれて個別株を買うのは危険」と話すワケ…そしてシニアが選ぶべき金融商品とは

「高配当株=株主価値が高い」ではなく、「高配当投資」は、かなり高望みと一刀両断し、安定的な配当を望むなら、社債はいかがというシンプルな結論には、心より賛同できます。

人間心理から自然な状態だと高配当投資に魅力を感じてしまうので、傾きそうになったら何度も読み返したいです。

別の選択肢

最近は日経平均株価も好調で、忘れがちですが、本記事の通り元来、株式投資には下落リスクはつきものです。しかし、リスクを取り、長期投資を覚悟するなら、時価加重平均型のインデックス投資も将来的には、高配当となる可能性を内包しています。

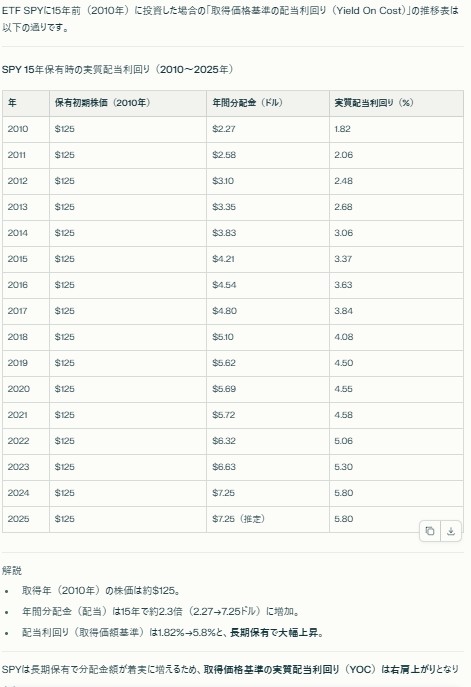

以下は、S&P500連動米国ETF SPYを15年保有した場合のドルベースでのYOC(Yield On Cost:投資元本に対する年間配当利回り)です。

S&P500指数の利回りはおよそ1%-2%/年程度に過ぎません。しかし、年毎の増配が重なり、15年保有すれば、元本成長以外に、分配実質利回りも、1.8%→5.8%と成長しています。

過去は過去で、将来も同傾向が継続する保証は全くありませんし、当然のことながら長期にリスクを負担する前提ですが、どうしても高配当の呪縛から逃れられない場合、実はインデックス投資は将来の潜在的な高配当投資になりうる可能性があることを思い出してもいいかも知れません。

ETFとは異なり、投資信託では一般的に分配金が内部で再投資され目に見えず直接実感することはできませんが、分配金だけみても内部で凄いことが起こる可能性があり、こうした面からも長期投資の有用性をうかがい知ることができます。

最後までお読みいただきありがとうございました。

コメント