珍しく高配当投資のデメリットを正しく説明されている記事がありましたので紹介します。

記事概要

外部リンク:AERA dot. 【新NISAでも期待】「高配当株ETF」の意外に知らない“落とし穴” 専門家おススメの3銘柄を紹介!

高配当投資といえば、何かしら、いびつな主張がなされることが多いのですが、こちらの記事では以下の通り、高配当投資の事実を淡々と説明されており、とても、好印象です。

・個別株ではなくETFをおすすめとしている。

・分散効果は時価総額加重平均型のインデックスと比較して限定的。

・トータルリターンは低くなる可能性。

・海外ETFの為替手数料の発生の仕方に注意する必要性。

・複利効果が弱い。若い世代は、時価加重平均型のインデックス。

・高配当ETFだけではなく、しっかりとオルカンのETF版 2559MAXIS 全世界株式(オール・カントリー)上場投信や連続増配ETFを紹介している。

ブログ主個人でも、高配当ETFを保有しています。しかし、高配当投資全般には、否定的スタンスです。資産形成において、株式投資でリスクを取るなら、時価総額加重平均型のインデックスが第一選択肢との考えです。

高配当投資のデメリット

トータルリターンの低さ

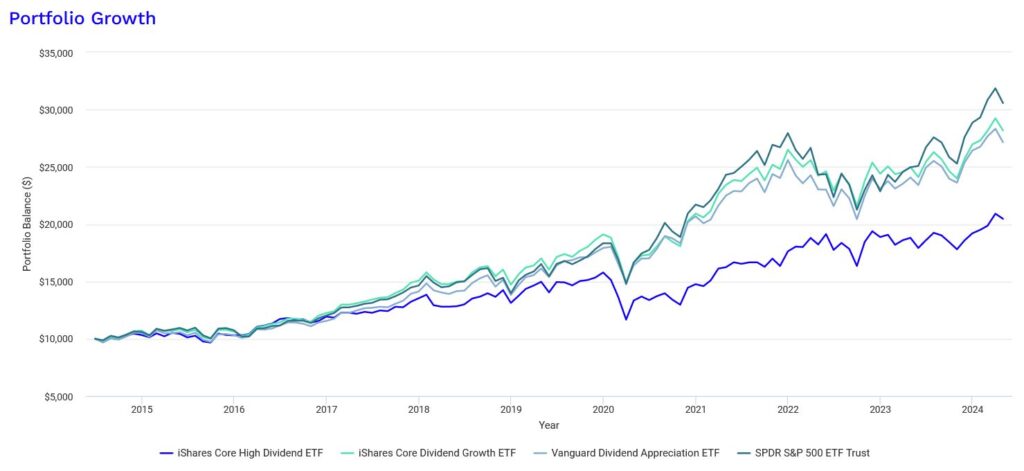

記事内で紹介されているETFは、iシェアーズシリーズとして東証に今年上場された国内ETFです。「2013 iシェアーズ米国高配当ETF」のベンチマークは、米国ETF・HDVのものと同一、「2014 連続増配ETF」は、DGROのものと同じです。米国の上場ETFで類似ETFとS&P500(SPY)と分配金再投資の場合で、比較可能期間のトータルリターンを比較すると以下のとおりです(portofolio visualizerにてブログ主作成)。

2013(HDV)は、知名度がある米国の高配当ETFであるSPYD,VYMと比較的類似のリターンです。高配当ETFの中では、HDVは相対的には、VYMには劣後しています。しかし、高配当ETF全般に、S&P500(SPY)には及んでいません。

こちらは、2014(DGRO)を類似のVIGと比較したものです。連続増配ETFは比較的S&P500(SPY)に近似したリターンとなっています。こちらにも、高配当ETF 2013(HDV)を掲載していますが、やはり高配当ETFのトータルリターンは苦しいです。

税金

海外のETFに直接投資すると、米国であれば、現地配当課税10%を取り戻すために確定申告が必要です。手間暇がかかる上に、今後さらに負担増が見込まれます。

記事で紹介されている国内ETFでは、現地配当課税10%は、特定口座では分配金受領時にETF内で調整されます。東証マネ部の本ETFの紹介記事内に二重課税の解説がありますので、興味ある方はご参照ください。

外部リンク:東証マネ部 2024年1月18日上場 2013:iシェアーズ 米国高配当株 ETF/2014:iシェアーズ 米国連続増配株 ETF

NISA口座では、国内課税約20%は回避できますが、課税がないため二重課税の調整場面がなくなり、現地課税10%は取り戻す機会がないです。

やはり税金との関係では高配当投資は相当相性が悪いと言わざるを得ません。

余談:胴元は強い

本記事で登場するiシェアーズシリーズを提供するブラックロック社(ティッカーシンボルBLK)は、日本ではあまり馴染みがないかもしれませんが、世界最大の運用資産残高を持つ米国上場企業です。

直近株価では、S&P500指数を上回っている傾向です。JRA、宝くじ、日本証券取引所しかり、S&P500指数の提供会社であるS&Pグローバル社(SPGI)、オルカンのベンチマークであるMSCI ACWIのMSCI社(MSCI)など、胴元は強いです!

最後までお読みいただきありがとうございました。

コメント

胴元強いですね。

BLKは配当2.65%でした(他2社は低い)ので、個別で持つのも悪くないかもと感じました。

コメントありがとうございます!インデックス以外2割ほど個別株で保有していますが、BLKにも働いてもらってます。