50才で早期退職して実験的FIREを継続。今回、2回目の確定申告をe-Taxでおこないました。税制には明るくなく2年目にして初めて気づいたことも含め意外に重要なことを共有します。出口戦略で高配当か投信の定期売却どちらが有利かよく目にしますが、それ以外にも検討事項は多いです。

特定口座(源泉徴収あり)でも申告か否か比較検討

給与所得者は、勤務先で源泉徴収される場合が多いため、せいぜい関わるとすれば、年末調整ぐらいで確定申告には馴染みなく関心ない方が多いと思います。ブログ主もそうでした。

さらに、特定口座(源泉徴収あり)であれば、基本申告不要なのでなおさらだと思います。損益相殺も特定口座内で行なえますし、個人であれば、複数の口座にまたがって損益相殺が必要な方も少数派だと思います。よって、株式で資産運用していても、申告不要ですませて、確定申告は自分とは関係ない世界との認識も多いでしょう(ただし、外国株式保有による外国税額控除は別)。

しかし、退職後、運用益以外に収入ない場合、配当金・分配金や譲渡益より、基礎控除、配偶者控除や社会保険料控除、iDeCoの拠出金控除、外国税額控除を受けるためには、確定申告が必要となってしまいます。

一方で、確定申告した場合は、申告した所得をベースに「国民健康保険料」等が算出されます。これが最も厄介です。

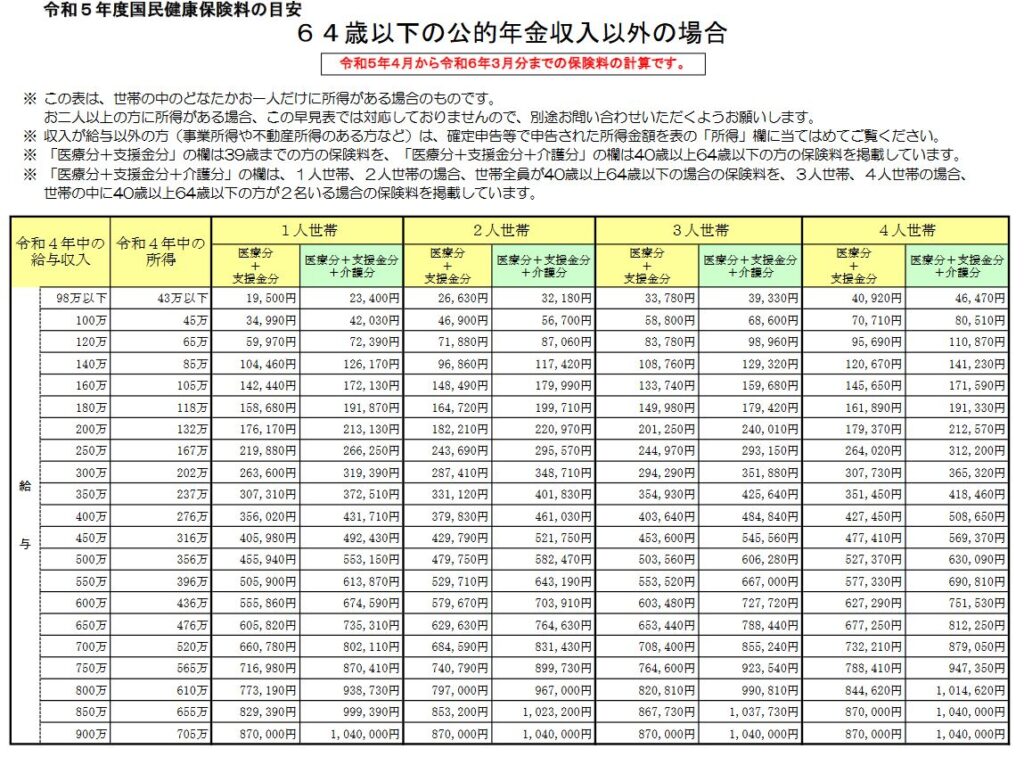

こちらは、札幌市の提供する早見表です。自治体によって異なりますが、注目する点は、年間所得が43万以下のところと、例えば105万の箇所見てみてください。年間で10数万負担が異なります。かなり差が大きいです。

結局、家族構成、家族の中の給与所得者の有無、家族の社保利用り可否、他の所得の有無と大小、資産運用益の大小、控除による所得税減額の大小、配当控除が使える日本株がメインか外国株がメインか、年間の売買が多く損益通算が必要か否かなどをふまえて、総合課税か分離課税かいずれの方式で確定申告をするか、それとも、控除は捨てて申告不要制度を利用するか選択する必要があります。

かなり、面倒です(税制変更でR5まではできていた所得税と住民税で申告方法をかえることが、R6からできなくなってしまったため。)。退職後国民健康保険となる方は、特に、確定申告による所得税の還付額と、確定申告したことによる国民健康保険料増を比較が必要です。

確定申告は敷居が高そうですが、マイナポータルとの連携も進み、予め各機関と連携していれば、ほぼ自動引き込みで順番に入力していくだけでブログ主のように素人でも何とかなりました。申告前に還付額は確認できるため、申告書を作成して申告するか否か検討できます。退職や出口戦略検討されている方は、頭の片隅においておくことをお勧めします。

e-Taxなら、本来の確定申告期間以前に受け付けてくれるので時間にゆとりを持って対応もできます。

ブログ主の2年目

2023年度は、米国株と米国ETFの配当・分配金が、税引き後年間200万円ほどで、源泉徴収された所得税30数万は、ほぼ還付される見込みとなったので、分離課税で確定申告しました。

健康保険について、勤務先の任意継続を利用しているため、国保に切り替わるのは、3ヶ月分しかないため、気にしなくてよかったことと、2023年度に国民年金を割引目的で2年一括納付しているため、控除が大きくとれたためです。

来年度以降は、申告による還付額と国民健康保険の保険料増を毎年、比較することとなりそうです。

外国税額控除の繰越

この制度は2年目にして初めて知りました。外国税額控除は、外国税10%の還付を受けられますが、限度額があります。年度によって、他の控除や損益相殺の影響で、限度額に満たなかったり、限度額超過になった場合、年度を跨いで調整が可能です。確定申告書にも、e-TAXであれば自動で計算されて記載されています。控除限度超過額と控除限度余裕額、こちらの動画がわかりやすいので、外国税額控除を申告している方で申告されていない方は、是非。

でも、そもそも特定口座で米国ETFは、手間と国民健康保険とのジレンマがあり、おすすめできません。特定口座ならファンドで自動的に外国税額控除していただける国内ETFか、投資信託の方が退職後困らなそうです。

投資信託の売却

ブログ主は、いずれ、年金支給年齢になったら、年金だけでは確実に生活費が不足するので、配当金・分配金と投資信託の売却で生活費不足を賄う予定でした。

しかし、上記のように、申告する特定口座(源泉徴収あり)の口座内の投資信託の譲渡益が所得に算入されることに今更ながら気づきました。

投資信託の売却が国民健康保険料にまで影響することは気をつける必要ありそうです。さらに、国民健康保険は年金支給年齢になっても75歳の後期高齢者医療に移行するまで続きます。申告する口座を上手に分けるなど工夫が必要ですし、長い将来に渡って税制の変更に目配せが必要そうです。

結論:特定口座でも出口戦略は複雑

資産運用における出口戦略で、特定口座(源泉徴収あり)は予想外に検討事項が多く難敵です。確定申告すると健康保険料がアップする可能性があります。逆に、他に収入がなく運用益の確定申告しない場合、各種所得控除が受けられません。運用でNISAの他、iDeCoを併用している場合など、こちらも影響が大きいです。特に、iDeCoは、毎月少なくない手数料が発生するため、所得控除が受けられないとすると制度の恩恵が消失するに等しいです。

そもそも、無分配型の投資信託では年度ごと解約しない限り、年度ごとの控除が受けられません。そうすると、つきつめれば、人によって、控除による還付を諦めるか、控除分だけ毎年解約するかどっちが有利か検討が必要になりそうです。そうすると、さらに、投資信託であるeMAXIS Slim 全世界株式と、外国税額控除がファンドで適用される国内ETFであるMAXIS 全世界株式(2559)とどっちがいいのかも考えるときりがなさそうです。

新NISAが開始された今となっては、こんなことを考えなくていい、最もシンプルなのは、まずNISAの枠を投資信託で埋めていくこと一択になりそうです。

特定口座も併用している方は、特に早期退職などでこういう検討が必要なことを前提に商品選びをしておくと、後々のためになります。税制もよく変更されているので、運用関連の税制にも毎年変更がないか注意しておく必要があります。

最後までお読みいただきありがとうございました。

関連記事

コメント

神投稿ありがとうございます。

将来の年金不足を資産売却で賄う前提とすると、ドルコストで高値掴みした負の資産も、損益通算で活用できそうです。高値で掴んだ資産も活用できるとなると、やはり、為替や日々の価格変動は気にせず淡々と毎月投資するのが、よいかと思いました(サラリーマンの今は)。

コメントありがとうございます!様々想定はするもののいざ直面して気づくことが多いです。私の場合、社会保障制度含めた全体で考えることが少し抜けていました・・・・・。

特定口座(源泉徴収あり)で、配当所得のみ申告して譲渡所得は申告不要とすることができます。e-taxに年間取引報告書の内容を手打ちする手間はありますが。

情報ありがとうございます!全く無知で勉強になりました。そうすると選択肢が増えます。本当にありがとうございます。