DIAMOND onlineに運用会社勤務の方の記事が掲載されていました。本来の意味とは別のところでなかなか考えさせる記事です。

記事概要

外部リンク:DIAMOND online [雑感]「オルカン」「S&P500」一辺倒にモヤモヤ感、投信のプロが明かすインデックス投資の死角

結構長い記事なのですが、短くまとめると、インデックス投資そのものは否定せず、インデックス投資を中心にしつつ、盲点を自分で考えて補正して、アクティブファンドを取り入れることを主張されるものです。

投資信託運用会社社員という著者の立ち位置からすると、投資信託売る必要があり、このような内容にならざるを得ないのでしょうが、個人的には、無理矢理感がひしひしと感じられ逆の意味でのモヤモヤ感が残ります。

それでも、コアな部分は堅守されていてお立場をふまえると、良心的だと思います。この著者、他の記事では、ご自身の確定拠出年金の運用内容を公開されています(故山崎氏との対談内容)。ブレがないのは素晴らしいです。

外部リンク:日興アセットマネジメント インデックス vs. アクティブの議論はそんなに重要?

次項にブログ主の感想を思ったままに書いてみます。

所感

「オルカン」は三菱UFJアセットマネジメントの登録商標

DIAMOND onlineの方が冒頭文章追加されたのだと思いますが、記事の方のライバルである他社商品を「オルカン」という登録商標とともに、登場させています。それほど「オルカン」が投資信託業界でアイコン的な存在となっているということですが、情け容赦ないというか気が利かないといか・・・・。

日興アセットの中の人からすれば、モヤモヤするのは当然でしょう・・・・・。

「補正」を別の観点から見る

コア・サテライト戦略とも言われていますが、この記事で述べられているようなインデックス運用をメインにして一部を個別株やアクティブ運用で個性を出す運用が紹介されることがよくあります。

本記事では、例としてインド株をとりあげ、投資対象地域に関する補正を紹介しています。

左の上位10カ国でも右の10通貨でもわかる通り、インド株がオール・カントリー指数に占める比率は今1.6%しかない。ということはつまり、もし今から1年間でインド株全体がドーンと2倍になったとしても、オール・カントリー指数に対しては1.6%分しか寄与できない。2倍になるということは100%のリターンということなので、まさにその1.6%分。基準価額が1万円ならわずか160円の上昇でしかない。

出典:DIAMOND online [雑感]「オルカン」「S&P500」一辺倒にモヤモヤ感、投信のプロが明かすインデックス投資の死角

そのとおりで、やはりインデックス投資には死角があると一瞬納得してしまいそうな内容です。

しかし、

・逆も然りで、仮にインド株全体がドーンと半分になっても、指数全体に投資していれば-0.8%分の影響でしかなく、全体では影響を被らない。

・約60%を占めるアメリカ株は、わずか約2.66%動くだけで、全体に約1.6%分寄与する(例に上がっている倍になったインド株と同じ)。時価総額が大きければ小さい値動きでも全体への影響は十分に大きい。

・インデックスに勝ち続けるアクティブファンドはごく僅かで、事前に知ることはできない。いわんや個人は・・・・・。

ともいえるわけで、わずかな割合に対して余計な手間ひまかけても、個人の側に得るものは大きくなく、業界が手数料で儲かるだけな気がします。

10年以上前インド同様に、Bricsともてはやされた中国は、2010年GDP世界2位に躍り出ました。この頃は今のインド株のように、これからは中国だと賑わっていました。

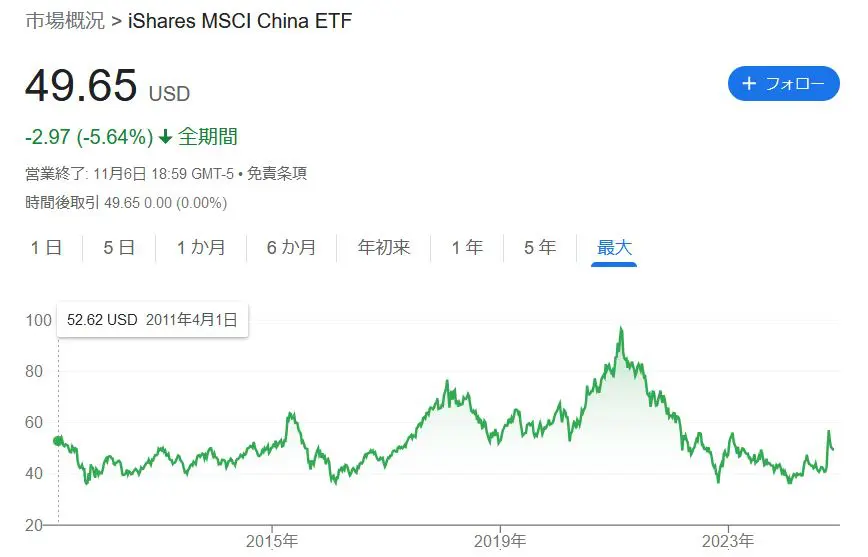

でも、その頃中国に投資していても、10数年経ても、株価はこのとおり横横です(MSCI CHINA指数に連動する米国ETF MCHIの値動き)。2011年の時点で2024年のあり様を予想することは困難ではないでしょうか。

国でも、セクターでも、個別企業でも将来を予想することができると簡単に思わない方が無難ではないでしょうか。毎年のプロ野球の予想順位でさえ、かつて一流選手だった専門家ですら外しまくっています。2024年ベイスターズが日本一だと年初予想した方がどれだけいたでしょう。

せいぜい、結局インデックスに劣後する可能性が高いことを承知で、全体に対する影響は大きくないことを逆手に取って趣味的に楽しむぐらいならありでしょう。ブログ主も全体の20%ほどは日米個別株で楽しんでいます。

余計なことはする必要ない

つい先月2024年10月、eMAXIS Slim S&P500がかつての伝説の巨大ファンドグロソブを超えて歴代一位の預かり資産残高を超えたことが話題になりました。

外部リンク:dmenu ニュース 「eMAXIS Slim 米国株式(S&P500)」が「グロソブ」を抜き、歴代最大の残高に。この2大爆売れ投信の“共通点”と“決定的な違い”は…

インデックス投信が現在進行の預かり資産残高トップに立ったのは、わずか1年前です。

個人にとってはとてもいい傾向が続いていますが、金融の手数料ビジネスにとっては、逆風です。あの手この手での誘惑も減らないと思います。

余計な誘惑に惑わされないように!

最後までお読みいただきありがとうございました。

コメント