かぶまどさんさんに本質をついた面白い記事が掲載されていました。記事に触発されて自分の資産ポートフォリオの現状を久しぶりに確認してみました。

記事概要

外部リンク:かぶまど 株式投資で考えるべき本当のリスクは「損をする確率」ではない

詳細は、リンク先記事をお読みください。ブログ主が当たり前だけど、本質をついているなと感動したのは、以下の点です。

投資家は、自分の「将来のキャッシュ・ニーズ」を前提として、どこまでなら変動幅を受け入れることができるかを考えればいい、

出典:株式投資で考えるべき本当のリスクは「損をする確率」ではない

株式投資をしていると「自身のリスク許容度に応じて資産配分すればいい」という言葉を目にします。記事内では、もう一歩深掘りし、将来必要となる現金支出を見積もって、計画を立てる重要性を説かれています。

すごく当たり前ですが重要な視点でとても共感できます。資産運用を初めた頃から、ブログ主もこの観点で、現金と株式資産の割合をアバウトに調整していました。

よくFPさんの家計診断記事で「〇〇才サラリーマン、このまま55歳で早期退職しても、家計は大丈夫でしょうか?」というようなタイトルを見かけます。記事の人物が実在するかはさておき、このような記事を読んでいつも思うのは、少なくとも、他人に聞かないと、将来の収入と支出が把握できないようでは、投資以前の問題ではないかということです。

人それぞれライフスタイルは異なるため、資産運用する上で、家族に起こりうることを最大限見積もって、価格変動が起こっても、将来に必要な現金支出を確保・維持できるか否かという点は欠かせないと思います。

ブログ主の場合

50歳で早期退職するに当たり、10年分の会社員時代の手取り月収の9割相当の取り崩しと、賃貸に住めなくなる可能性を想定した最低限の中古住宅が購入できるぐらいの現金分を、預金と個人向け国債に振り分けました。

これで10年は、リスク資産の価格変動に名目上は、影響されないこととなります。退職時に、退職金が見込めたため、NISAとiDeCo等で、継続して積み立てる原資を除いて、退職前に株式クラスへの振り分け分は完了していました。

何はともあれ、実験的FIREと銘打っている通り、再就職するかそのままFIREとするか未定のため、記事の通り、価格変動が起こっても、将来に必要な現金支出を確保・維持できるか否かという点を重視しています。

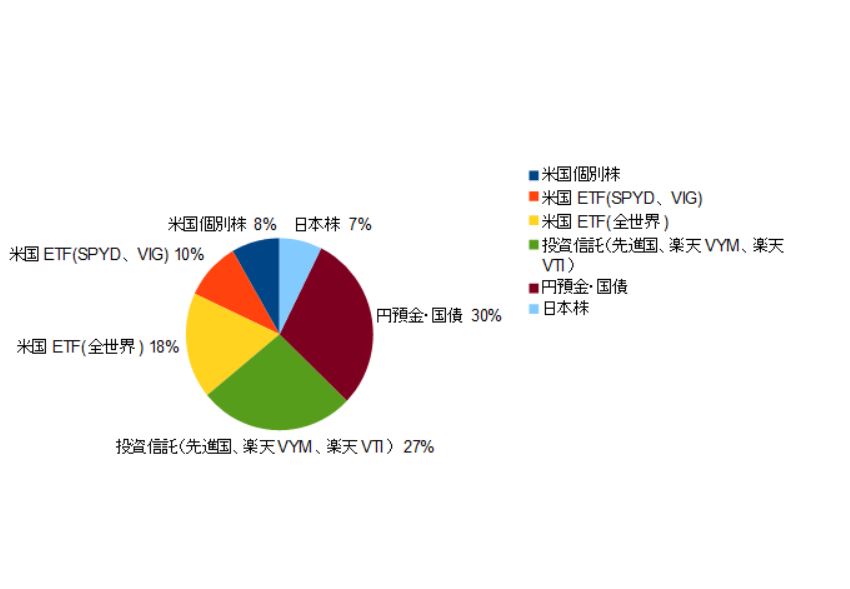

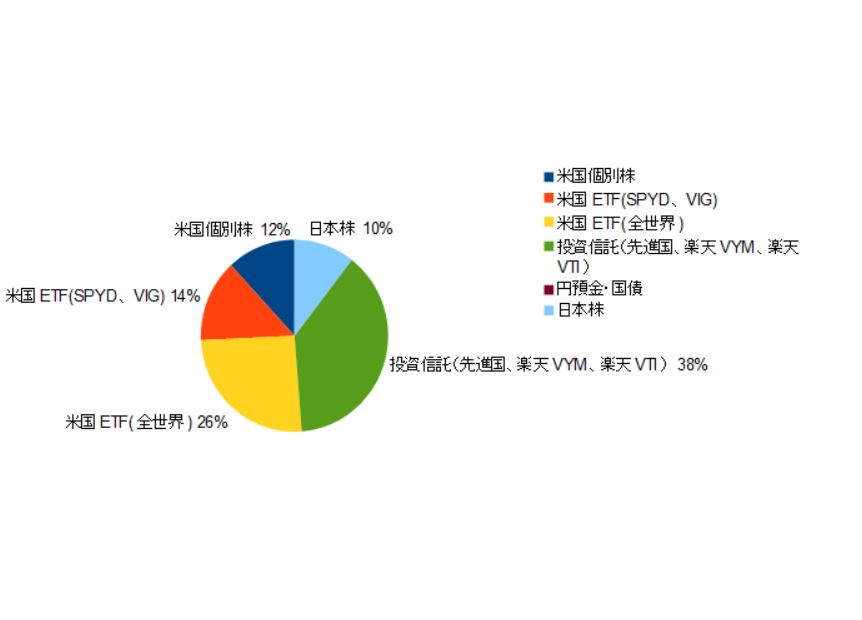

2024年2月時点で大雑把に資産比率を確認してみたところ、現預金は全体の30%ほどです。外国株式の比率が高いため円安で株式の比率が高まっています。

余談になりますが、米国ETFに関心を持った頃は、完全に事前の勉強不足で、退職後の確定申告による外国税額控除と国民健康保険料のことが抜け落ちていました。外国株式クラスについては、米国個別株・ETFではなく、国内の投資信託での運用にしておけばよかったと今更ながら後悔しています。

さらに、管理の点からも、外国株式部分は、eMAXIS Slim全世界など、最初から時価加重平均型の全世界型投資信託に一本化できていれば、余計なことを考える負担が随分減っていたことには間違いありません。ただ、致命的ミスというほどではなく、趣味としてあれこれ考えるものも悪くないと割り切って今は、そのままです。

もっとも、今後、円高・株安で外国株クラスの含み益が激減するような事態に直面したら、eMAXIS Slim全世界への集約は検討するかもしれません。とにかく、米国株式・ETFは、流動性ありコストも極めて低廉であるものの、国民健康保険との関係で使い勝手が最悪です。

この点は、老後の資産運用を考えている方は、早めに押さえておくことをお勧めします。

株式クラスのインデックス(含むスマートベータ型):個別株の比率は、おおよそ80:20ぐらいです。個別株は、知的好奇心をくすぐられますし、何よりも知識欲求の動機づけゆえ、そのまま保有継続しています。これぐらいであれば、保有株式全体への影響も大きくないです。

脱線しましたが、価格変動が起こっても、将来に必要な現金支出を確保・維持できるか否かは、常にわするるべからずな重要な点で、株式投資する以上常に念頭に置いておく必要があります。ブログ主も、この観点から、勘違いや無知の領域がないか、不勉強な領域がないか、日々投資関連情報に接してゆるく鍛錬しています。

最後までお読みいただきありがとうございました。

コメント