AERAdot.に、iDeCoのデメリット列挙という記事が掲載されていました。新NISAの影に隠れて存在感が低下していそうですが、資産運用においては、個人が利用できる強力なツールであり忘れてはなりません。

記事概要

外部リンク:AERAdot.iDeCoのデメリット列挙「凍結中の年1.173%税も撤廃して!」米国401kは引出可能【12月改正発表で変わる点】

高い手数料や旧態依然の紙による手続き、複雑すぎる税制などまさに記事のとおりです。また、現行60歳までは引き出せない制約と退職所得控除の簡単ではない計算方法は、現役世代にとって予想しがたい将来のことであり、何となく敬遠しがちです。

前者は、拠出やめても、60歳まで最低66円/月の管理手数料がかかり続けます。退職所得控除は、退職金がある場合、どちらを先に度のタイミングで受領するかで、控除税額が変動します。若ければ若いほど不確実性が大きい・・・・・。

過去記事でも何度か取り上げています。

しかし、それでも、様々なデメリットとNISAが拡充された現在でも、「確定拠出年金の拠出金全額所得控除」は唯一無為の強力なツールであり、運用において利用しない手はありません。次項で具体的に見ていきます。

強力な拠出金額所得控除

月々の手数料

メリットの前に毎月拠出する場合の最大のデメリットである月々の手数料を各業界の最大手金融機関の手数料で確認します。

| 金融機関 | 月の手数料 | 5,000円拠出の率 | 10,000円〃 | 20,000円〃 | (参考)20年トータル手数料 |

| 日本生命 | 171円 | 3.42% | 1.71% | 0.855% | 41,040円 |

| 東京海上日動 | 490円 | 9.8% | 4.9% | 2.45% | 117,600円 |

| 野村證券 | 171円 | 3.42% | 1.71% | 0.855% | 41,040円 |

| SBI証券 | 171円 | 3.42% | 1.71% | 0.855% | 41,040円 |

| 三菱UFJ銀行[標準コース] | 556円 | 11.12% | 5.56% | 2.78% | 133,400円 |

| 横浜銀行 | 462円 | 9.24% | 4.62% | 2.31% | 110,880円 |

大手金融機関でもかなり差があります。最低拠出額の5,000円では、これだけの率の手数料が毎月徴収されているのをみると、ぼったくり商品かと目を疑う経費率で、卒倒しそうです。高いところだと株式の年平均リターンも超えていて完全手数料負けしそうです。

所得控除による節税

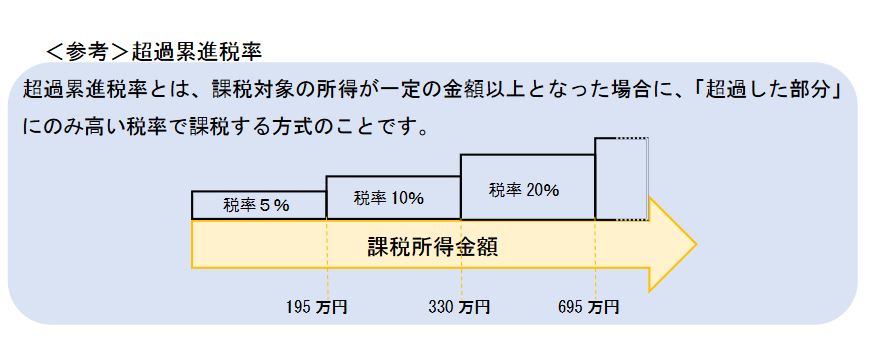

メリットは、これがすべてです。所得税は課税所得により税率が異なります。

超過累進税率により、一律計算できるわけではありませんが、所得税は概ね5~20%、住民税率が10%ゆえに、課税所得があれば、拠出金額に対して、最低15%~多ければ30%程度の税額控除となります。

これは大きい!!拠出額にかかわらず、先の卒倒しそうな月々の手数料を完全に帳消しにします。NISAでクレカ積立しても、0.5%~1%程度の還元ですから、比較になりません。

何もしなくても、拠出するだけで一瞬で手数料分マイナスでも、10%超の含み益を得たのと同じですから、無敵の資産運用です。ここからさらに本来の投資先の全世界株式インデックスの損益が加わるのです。後は、60歳まで実質やめらない、引き出せないデメリットと天秤にかけるだけです。

個人型のiDeCoや会社員の方で勤務先に確定拠出年金が導入され、マッチング拠出できる場合は、運用の一部に組み込む検討すべきと思います。

ブログ主も、会社員時代は、マッチング拠出を併用して、退職後は、個人型に切り替えて継続利用しています。

来月2024年8月1日からは、松井証券で、iDeCoが投信ポイント還元対象に加えられます。

外部リンク:【業界初】 iDeCo取り扱いの投資信託において、全てがポイント還元対象になります!

新NISAが一段落したら、iDeCoへの関心も戻って来るでしょうし、他社がこの分野で松井証券に対抗してくる可能性もあります。iDeCoもしっかり検討しましょう。

最後までご覧いただきありがとうございました。

コメント