楽天トウシルに、長期投資の意味について具体的な数値で解説された良記事が掲載されていましたので紹介します。

記事概要

外部リンク:楽天トウシル NISAの第一歩。波乱に惑わされない長期投資の考え方

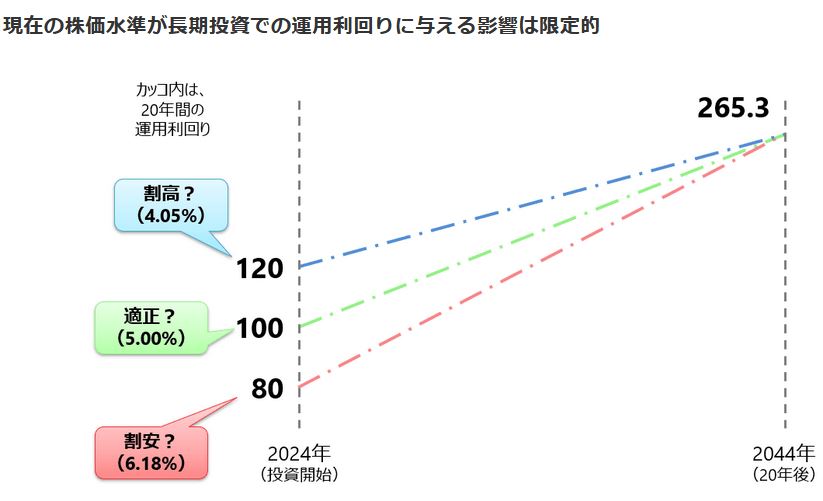

仮に開始時に一時的な割高、割安水準の時期にあたっても、投資期間の単年の利回りに均すと、長期であればあるほど平均値に近くなるというものです。

こうして数値で見ると慣用句のように使用される長期投資の意味合いが具体的に可視化されとても腑に落ちます。ブログ主にはとても参考になりました。

長期投資にイメージがわかない方は是非記事一読されることをおすすめします。

ポイント

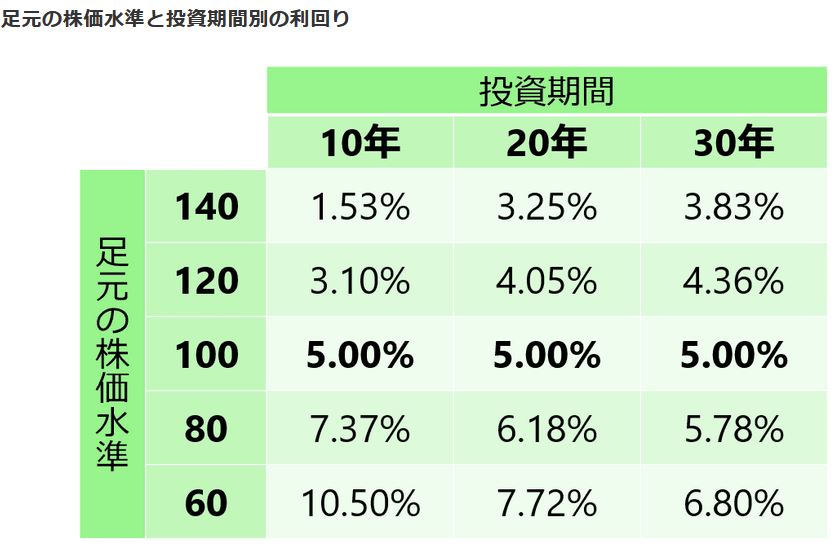

とても簡潔な解説記事ですが、記事中の足元の株価水準と投資期間別の利回り表を元に単純モデルで考えると、よく議論されている問題への解も与えてくれます。

一括か積立かに関するイメージ

年利回り5%として20年積み立てると単利の単純計算で利回りは約50%となります。

仮に20%割高な水準で一括購入したとすると、同じく、単利の単純計算で年利回り3.1%×20年=62%となります。多少割高と思われても、できるだけ早く一括で購入した方が高パフォーマンスの可能性が高いと言われていることが具体的に理解できます。

パラレルワールドは存在しない

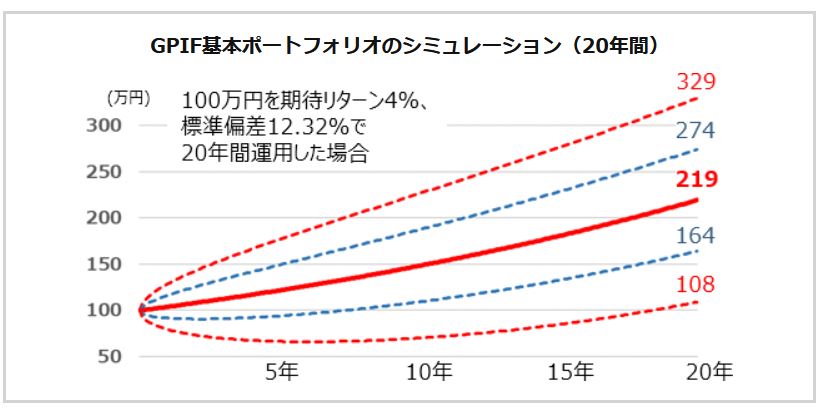

リスクとリターンの関係でよく目にするグラフです(真ん中の赤い太線が平均値、青い点線が±1標準偏差、赤い点線が±2標準偏差の推移)。

外国株式の標準偏差は、25%ほど(GPIF 分散投資の意義② 投資のリスクとは)ゆえ、ブレ幅はもっと大きくなります。これだけみると株式投資は不確実性の塊です。

しかし、現実の世界の将来の一時点の株式価格(株価指数)は、このグラフのように1つだけです。株価においては、パラレルワールドは存在しません。誰がどう判断して歴史が動こうが、1つの株式価格だけが歴史上残り続けます。

投資した時点の水準が高いか安いかは、将来から遡らないとわかりませんし、将来から過去を見て割高、割安で買っていた人がいても、将来の一時点の株式価格(株価指数)は平等に一つだけで、買値とは無関係ということです。

そして、その一時点の株式価格(株価指数)は誰もわかりません。であれば、確率的に考えてさっさと行動するだけで、その時々の不確実性をあれこれ考えて不安になっても考えるだけ損に思えます。どんなに不安に思っても、逆に過度に期待しても、その気持に関係なく株価は決まり続けます。

長期とはどれぐらいの期間か

本記事では、10年では足元の株価の影響を受けやすいが、20年30年と長期で投資を続ければ平均利回りに近づいていくと解説されています。記事中の足元の株価水準と投資期間別の利回り表をみれば具体的にイメージしやすいです。

過去にも同様な記事を紹介しています。

アプローチは多少異なれど、10年程度では心もとなく、20年以上投資期間をとることの有用性が理解できます。

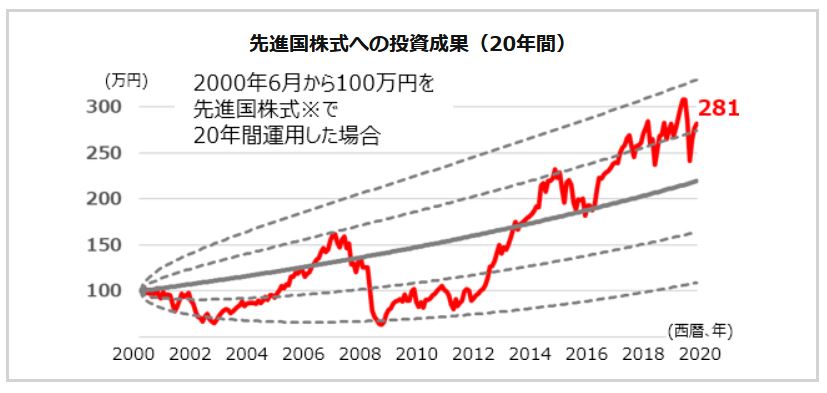

ちなみに、先に引用させていただいた大和証券さんのコラムにも、特定期間の切り取りという注意点はあるものの先進国株インデックス(≒オルカン)の実際の値動きを重ねたグラフも掲載されていて、やはり、10年程度では心もとない一例となっています。

資産運用関連では、飽きるほど見かける長期投資という言葉ですが、こうしてなるべく具体的なイメージを持っておくことは自分の投資立ち位置を知るうえで大変有用と思います。

最後までお付き合いいただきありがとうございました。

コメント