finaseeに理解に苦しむ類似の記事が掲載されていました。

記事概要

外部リンク:finasee 「S&P500」に代わって浮上しそうなアクティブファンドとは? インデックスに高まる警戒感

外部リンク:finasee 新たなトレンド!? 三菱UFJ銀行の売れ筋で「S&P500」を上回るアクティブファンドの人気が一段と高まる

株高の基調は変わらなかったものの、その株式に投資する手段が「インデックス」から「アクティブ」に移った。

この投資手段の移行の背景にあるのは、「株価水準の割高感への警戒感」ということになるだろう。インデックスファンドに対してアクティブファンドは運用会社の調査によって成長力や財務内容に不安がある銘柄を除外し、強い成長期待のある銘柄は組み入れ比率を高めるなどの優劣判断が行われる。「何でも良いから株式に投資する」という姿勢が「より優良な株式に選別投資する」という態度に変わってきたといえる。

出典:finasee 「S&P500」に代わって浮上しそうなアクティブファンドとは? インデックスに高まる警戒感

記事では、上記のように、アクティブファンドが選考されるようになったことが強調されています。

「500銘柄もあれば玉石混交と言える状況にあり、調査して選び抜かれた50銘柄への集中投資の方が安心感」

米国上場株式会社約6,000社から選ばれし、500社(=全体の約8.3%)で、時価総額では80%超を占める少数精鋭のS&P500採用銘柄を「玉石混交」と言い切ってしまっています。ちなみに、S&P500の上位50社だけで、時価総額は50%を占めることになります。

これは筋が通った論説でしょうか。

私見

限定的な話が一般化されている

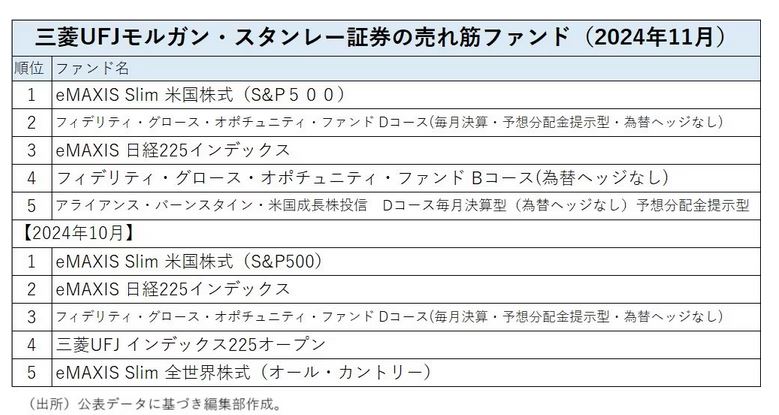

それぞれ、三菱UFJモルガン・スタンレー証券と三菱UFJ銀行という特定の個社のわずか1ヶ月間の売上ランキングだけをもとに、「収益非課税の恩恵がなくても、優れたパフォーマンスを出す・高い水準の分配金を払い出すファンドには強いニーズ」とされています。

でも、両者ともMUFGグループの対面販売を中心とする金融機関です。

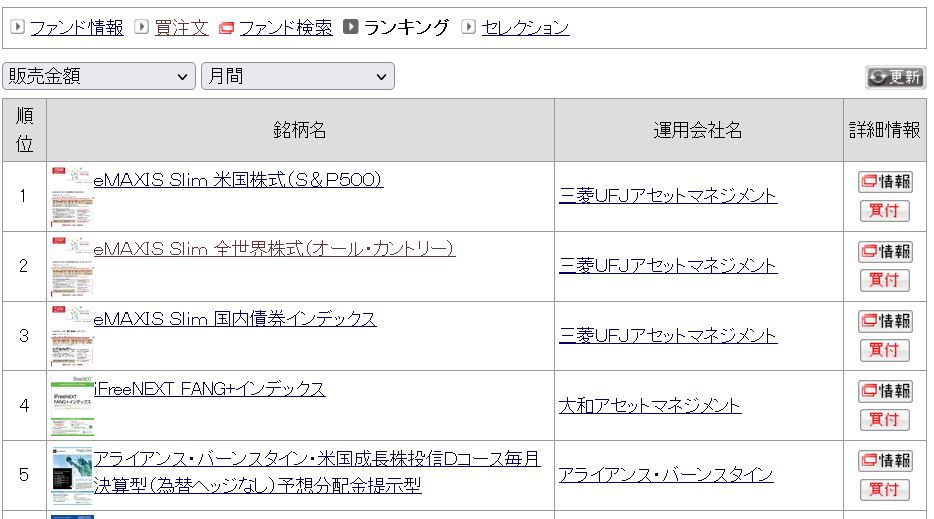

実際に、同じ月のネット証券の楽天証券とAUカブコム証券の同月の販売ランキングは、

<楽天証券11月>

<AUカブコム証券11月>

(注)期間が表示されないため、11月か、作成時点から1ヶ月かは不明

大きな変化はみてとれません。特定の会社だけの傾向をもって一般論とするのは乱暴に見えます。

両記事の共通点

いずれの記事でも登場するアクティブファンドです。

フィデリティ・グロース・オポチュニティ・ファンド Dコース(毎月決算・予想分配金提示型・為替ヘッジなし)=信託報酬1.664%

アライアンス・バーンスタイン・米国成長株投信 Dコース毎月決算型(為替ヘッジなし)予想分配金提示型=信託報酬1.72%

「株価水準の割高感への警戒感」は、アクティブファンド・インデックスファンド共通の話です。にもかかわらず、これらが登場するということは、「収益非課税の恩恵がなくても、優れたパフォーマンスを出す・高い水準の分配金を払い出すファンドには強いニーズ」ではなく、信託報酬の高い金融機関にとっては収益性の高いファンドを対面で力を入れて営業している可能性も否定できません。

これらの信託報酬は、100万円分保有すると毎年1万6,640円、1万7,200円もの手数料がかかります。10年継続保有でなんと20万円近くの手数料です。おまけに前者の投資信託は、購入時に3万3,000円も購入手数料を取られてしまいます。

つまり、ここでいうニーズは、消費者ではなく販売者の側の話かも・・・・・・・。

気をつけよう

真相は図りようがないものの、ブログ主個人的には、ステルスマーケティングとまでは言わなくても、特定の結論へ誘導するため、中立性を欠いている内容である印象を受けました。

手数料・総預かり資産残高、個社ではなく全体の資産流入量など客観的な数字で両方比較すべきですし、アクティブファンドであれば運用手法の優位性やインデックスと比較したデメリットなども示すのが王道です。

にもかかわらず、1会社のたった1ヶ月の販売ランキングという一部の事象のみを持って全体を断定している論旨展開は、ある種世間を賑わせている「切り取り」「印象付け」報道と同根です。

資産運用しようと前のめりに金融機関を訪問し、権威ある雰囲気の金融機関で、紳士淑女の行員、証券マンから対面でこれら販売ランキングをみせられ、休む間もなく記事のような巧みなトークをされると落ちてしまいそうですが、内容は公平とは言い難いですし、懐が痛む結果になりかねません。

杞憂であることを祈るばかりですが、金融業界も玉石混交ゆえ、我々消費者側は、やはり警戒は怠らないこと、安易に近づかないことで惑わされないよう注意が必要です。

最後までお読みいただきありがとうございました。

コメント